?

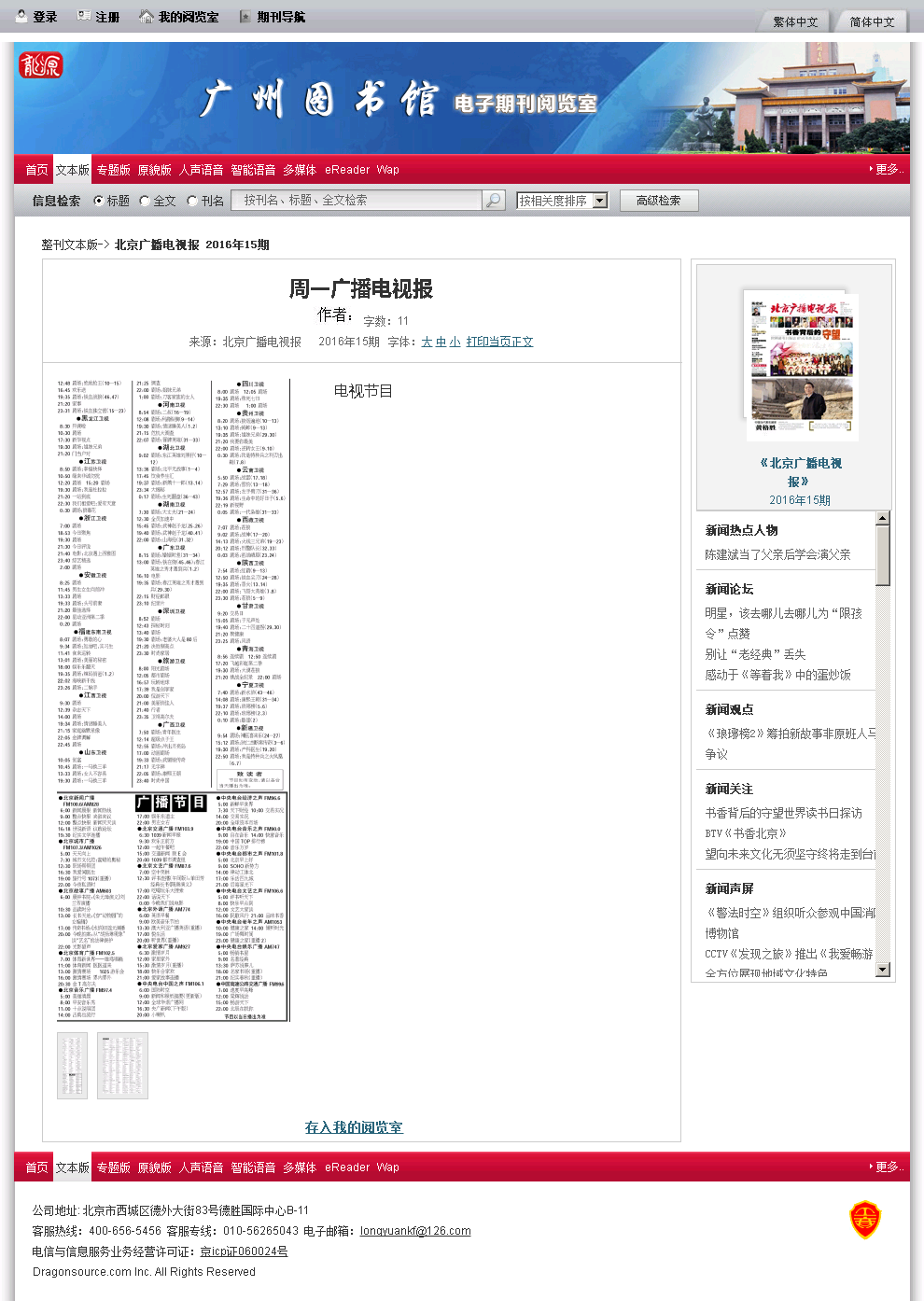

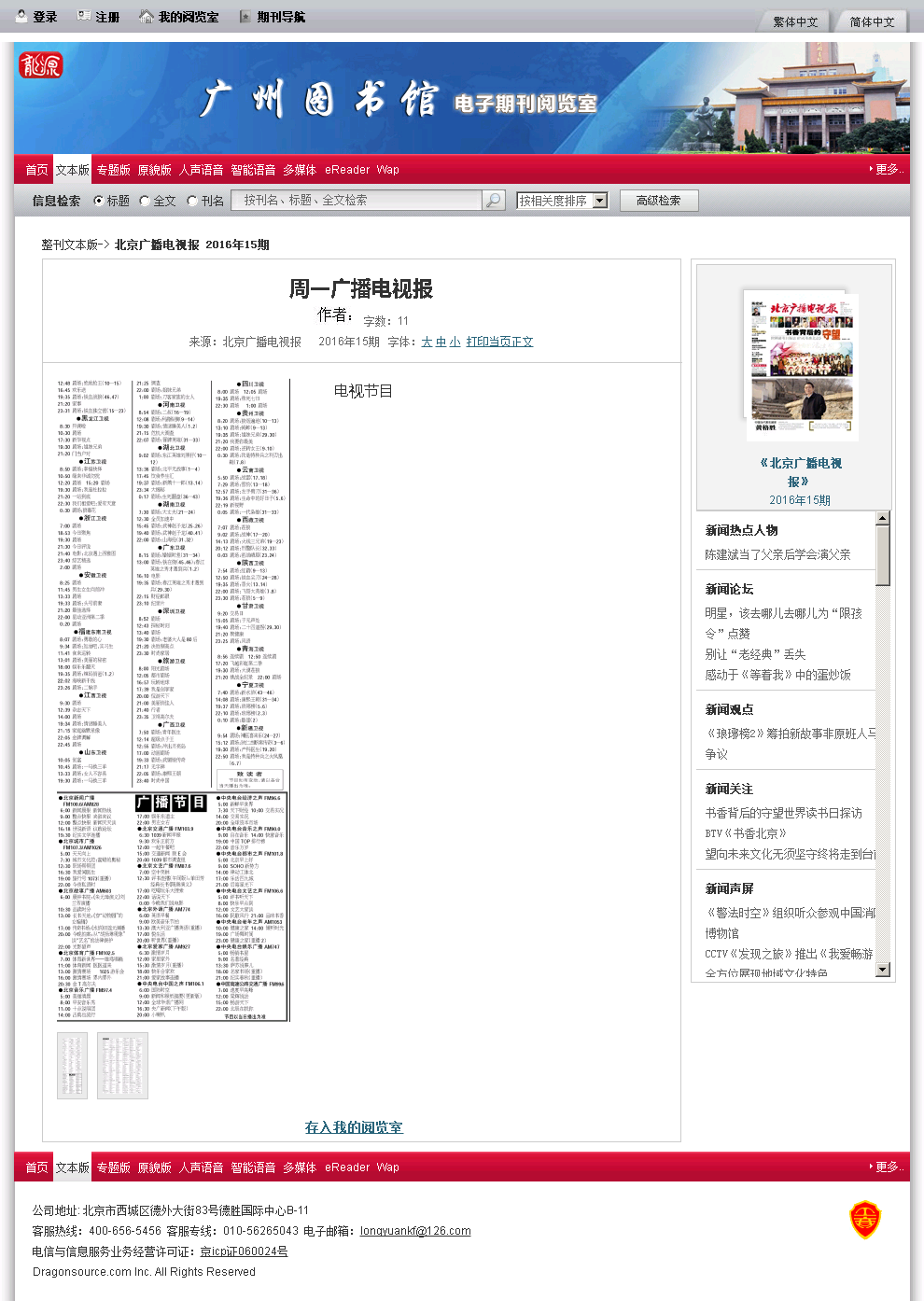

周一廣播電視報(bào)

2016-10-19 20:04:04

"

"

電視節(jié)目endprint

国产一区二区三区男人吃奶|

国产视频导航|

国产精品无码成人午夜电影|

japanesehd中国产在线看

|

欧美人与动牲交a欧美精品|

无码国产精品一区二区免费网曝|

人妻精品人妻一区二区三区四五|

91久久偷偷做嫩模影院|

亚洲精品美女久久久久久久|

精品免费国产一区二区三区四区|

国产精彩视频|

国产真实伦视频在线视频|

91久久大香伊蕉在人线国产|

无码伊人66久久大杳蕉网站谷歌|

久久久久亚洲av成人人电影|

亚洲精品字幕|

久久久久国产亚洲AV麻豆|

少妇高潮呻吟求饶视频网站|

亚洲youwu永久无码精品|

国产成人啪精品视频免费软件|

国产综合精品久久亚洲|

青青草久久久亚洲一区|

日本超级老熟女影音播放|

成年女人vr免费视频|

国产人妻精品一区二区三区|

欧美一区二区午夜福利在线yw|

国产成人高清亚洲一区二区|

久久亚洲av成人无码国产最大|

欧美人与动牲猛交xxxxbbbb|

精品久久久久久午夜|

午夜亚洲精品视频网站|

久久精品国产亚洲av精东|

熟妇丰满多毛的大隂户

|

久久久久久久久国内精品影视|

国产91九色免费视频|

深夜福利啪啪片|

欧美人与动人物牲交免费观看|

国产精品女同一区二区久|

在线观看网址你懂的|

国产好大好硬好爽免费不卡|

日本国产一区在线观看|